Transition du régime micro-BA au régime réel

Le passage du régime micro-bénéfice agricole au régime réel nécessite une préparation minutieuse et la collecte de toutes les pièces justificatives, qui serviront de base aux bilans comptables futurs.

Résumé

Cette transition peut être volontaire, suite à une option pour le régime réel, ou obligatoire en cas de franchissement du seuil de recettes ou de changement de forme sociétaire. Le changement de régime fiscal prend effet au 1er janvier.

Période d'imposition

Sous le régime micro-BA, la période d'imposition est l'année civile. Le premier exercice sous le régime réel commence le 1er janvier, et l'agriculteur peut choisir librement sa date de clôture comptable par la suite.

Immobilisations

- Les immobilisations non amortissables, comme les terres, sont inscrites au bilan pour leur valeur d'origine.

- Les immobilisations amortissables sont inscrites au bilan d'ouverture pour leur valeur nette comptable, calculée en fonction de la durée d'utilisation restante du bien.

- La preuve de la valeur d'origine peut être apportée par tous moyens (factures, etc.).

- Pour le régime des plus-values professionnelles, la date d'acquisition du bien est retenue, et non sa date d'inscription au bilan d'ouverture au réel.

Stocks

- Les stocks sont évalués au prix de revient au bilan d'ouverture, avec la possibilité de prendre en compte le cours du jour s'il est inférieur.

- Les avances aux cultures sont inscrites à leur prix de revient au premier bilan d'ouverture au réel, puis réévaluées lors des inventaires suivants.

Créances et dettes

- Les créances acquises mais non recouvrées à l'ouverture du premier bilan réel sont inscrites pour leur valeur au jour du changement de régime.

- Les créances nées sous le régime micro-BA sont imposées au titre du premier exercice au réel selon les règles du micro-BA (13%), même si elles ne sont pas encore encaissées.

- Il n'y a pas de retraitement des dettes inscrites au bilan d'ouverture du premier exercice au réel.

- Subventions d'équipement : Les subventions d'équipement attribuées sous le régime micro-BA ne sont pas prises en compte pour la détermination du régime réel d'imposition.

- Obligations déclaratives : L'exploitant doit joindre à sa première déclaration au réel plusieurs documents, notamment une copie du bilan d'ouverture, des tableaux détaillant les immobilisations, et une note sur l'évaluation des stocks et des avances aux cultures.

Contexte

Les exploitants individuels, les sociétés agricoles constituées avant 1997, les GAEC et les EARL unipersonnelles qui relèvent du micro-BA, sont imposés sur la base de l’ensemble de leurs recettes encaissées au cours de l’année civile, après déduction d’un abattement forfaitaire de 87 %.

Le seuil de passage au réel est fixé à 91 900 € (en dehors de la transparence en GAEC) pour 2023, sur la base de la moyenne des recettes hors taxe des trois années précédentes (soit 2020, 2021 et 2022)

La Loi de finances pour 2024, adoptée le 19/12/2023, augmente ce seuil de façon exceptionnelle, à 120 000 € pour l’application du régime micro en 2024 et 2025.

En pratique, le régime micro-BA serait applicable de plein droit en 2024 aux exploitants dont la moyenne des recettes hors taxe des années 2021, 2022 et 2023 n’excéderait pas le seuil de 120 000 €.

La prochaine revalorisation est programmée pour 2026.

Il y aura passage du régime micro-BA au régime réel BA :

- en cas de franchissement du seuil d’assujettissement à un régime réel,

- de changement de forme d’exploitation pour une structure relevant du réel de plein droit,

- d’option exercée pour le régime réel.

Les exploitants et sociétés agricoles sont alors soumis au régime réel et leur résultat imposable est déterminé à partir de leurs créances acquises et de leurs dettes certaines. Il convient de passer d’une comptabilité de caisse à une comptabilité d’engagement.

Ce basculement du régime micro à celui d’un régime réel conduit à s’interroger sur la fixation de la période d’imposition, sur l’évaluation des immobilisations et des stocks, sur la prise en compte des créances et des dettes et enfin sur les obligations déclaratives à satisfaire.

La période d'imposition

La période d’imposition des exploitants au micro-BA correspond à l’année civile alors que l’imposition selon un régime réel peut être décalée. La date d’ouverture du premier exercice selon un régime réel sera le 1er janvier. L’agriculteur pourra ensuite librement choisir sa date de clôture comptable, avec au moins un résultat provisoire au 31 décembre de la première année.

Les immobilisations

Immobilisations non amortissables

Les immobilisations non amortissables (comme les terres) doivent être inscrites au bilan pour leur valeur d’origine.

Immobilisations amortissables

Les immobilisations amortissables doivent être inscrites au bilan d’ouverture pour leur valeur nette comptable, déterminée en fonction de la durée d’utilisation restante du bien, considérée au jour du passage au réel.

Exemple

Soit un bâtiment payé en N, 280 000 € et conçu pour être utilisé normalement 20 ans. Au 1er janvier N +10, date à laquelle l’exploitant est imposé pour la première fois d’après le régime du bénéfice réel, la construction apparaît encore utilisable pendant 15 ans.

La durée d’utilisation appréciée à cette même date est égale à 25 ans (10 ans+ 15 ans) et non à 20 ans comme prévu initialement.

Sa valeur nette comptable s’établit à: 280000 € X (15 / 25) = 168000 €. Il est prévu que si la valeur nette comptable est supérieure à la valeur vénale, c’est cette dernière qui doit être comptabilisée.

La preuve de la valeur d’origine peut être apportée par tous moyens (factures, catalogues de fournisseurs… ).

Précisons que pour le régime des plus-values professionnelles, lorsque le bien a été acquis sous le régime micro, il convient de retenir la date d’acquisition du bien et non sa date d’inscription au bilan d’ouverture au réel.

Les stocks

Évaluation au bilan d’ouverture

Les éléments figurant au bilan d’ouverture doivent être évalués selon le prix de revient, sous réserve de la prise en compte du cours du jour lorsque celui-ci est inférieur au prix de revient.

Quelle que soit la méthode appliquée, aucune modification ne peut être ensuite apportée à la valeur des éléments du stock initial tant qu’ils figurent à l’actif du bilan. En cas de perte ultérieure sur la valeur desdits stocks, l’exploitant peut toutefois comptabiliser une provision pour dépréciation.

Les avances aux cultures

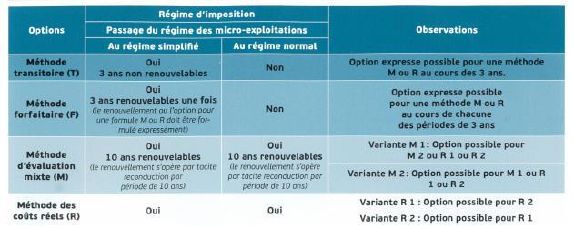

S’agissant des avances aux cultures, elles sont inscrites à leur prix de revient au premier bilan d’ouverture au réel, puis réévaluées lors de chacun des inventaires suivants. Les avances aux cultures peuvent être valorisées selon différentes méthodes, qui diffèrent selon le régime réel applicable.

Évaluation des créances et des dettes

Les créances

Les créances acquises par l’exploitant qui n’ont pas encore été recouvrées à la date de l’ouverture du premier bilan réel doivent y être inscrites pour leur valeur au jour du changement de régime (valeur nominale ou valeur probable de remboursement si elle est inférieure à la valeur d’origine).

Elles sont ajoutées au bénéficie imposable de ce même exercice pour leur montant hors taxe sous déduction d’un abattement de 87 %. Ainsi, les créances nées sous le régime micro-BA sont imposées au titre du premier exercice au réel (indépendamment de leur encaissement) selon les règles du micro-BA, soit à hauteur de 13 %. Cette disposition est applicable aux passages au réel réalisés à compter de 2020.

Exemple : Soit un exploitant qui passe au réel au 1er janvier N. Le montant de ses créances à cette date s’élève à 20000 €. Le premier résultat au réel est de 30000 € auquel il convient d’ajouter: 20000 € x 0,13 = 2600 € qui correspond aux 13 % de créances imposables.

Les dettes

Il n’y a pas parallèlement de retraitement des dettes inscrites au bilan d’ouverture du premier exercice au réel. Ceci n’est pas illogique, dans la mesure où l’abattement de 87 % appliqué à l’imposition des créances englobe les dettes.

Les subventions d’équipement

Les subventions d’équipement attribuées sous le régime micro-BA ne sont pas à retenir pour la détermination du régime réel d’imposition.

Les obligations déclaratives

L’exploitant doit joindre à sa première déclaration au réel, en plus des documents que doivent joindre l’ensemble des agriculteurs, les pièces suivantes :

- une copie du bilan d’ouverture;

- les tableaux présentant pour chaque élément d’actif immobilisé: l’année ou, à défaut, la période d’acquisition ainsi que le prix d’achat ou de revient et pour chaque bien amortissable, la valeur nette comptable restant à amortir et la durée d’utilisation restant à courir;

- une note détaillant la composition et le mode d’évaluation du stock initial. Il est de même pour les avances aux cultures.

Références

La version initiale de cet article a été rédigée par Aurélie Brunet.

Instruction du 1er juillet 2020, sur les modalités du changement de régime fiscal avec passage du micro BA au régime réel